Mit diesem Beitrag möchte ich in einer kurzen Zusammenfassung meine Gedanken zu den Märkten und die zukünftige Ausrichtung des Portfolios widmen.

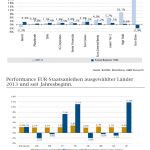

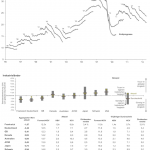

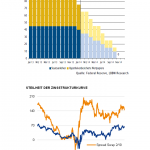

Die Zielstruktur wird derzeit nur sukzessive aufgebaut. Hintergrund für den zögerlichen Ausbau des Kerns liegt in der taktischen Abstimmung. Die Rentenmärkte haben im Januar und im letzten Jahr gut performt. Die Spreads sind über alle Anleihen-Segmente hinweg deutlich rein gelaufen. Beispielhaft Spanien und Italien mit dem niedrigsten Spread seit 2011. Aber auch Covered Bonds als eines der besten Segmente im Investment Grade Bereich haben sich 2013 gut entwickelt. Die Entwicklung rührt von einer Normalisierung der Kapitalmärkte, der Liquiditätsflut der Notenbanken und der zaghaften Fortschritte in der Bewältigung der Finanzkrise durch Reformen.

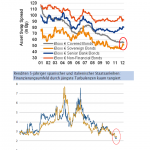

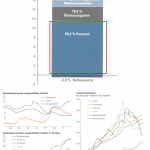

Das Portfolio soll im Kern mit einer Credit-Barbell Strategie umgesetzt werden. Bei dieser Strategie werden zwei Extreme gebildet um im Endergebnis eine synthetische Allokation in der Mitte zu erhalten . Es wird ein sehr hoher Anteil von Anleihen mit bester Bonität gewählt und für die Gegenseite Anleihen mit größerer Sensitivität z.b. mittels Hochzinsanleihen.

Die Pfandbriefe sollen deutlich aufgestockt werden. Hierzu warte ich allerdings eine Spreadausweitung im Gegensatz zu Bunds ab. Der Zinsanstieg wurde nicht in dem Maße vollzogen wie in den anderen Segmenten. Auch der Bereich der Peripherieländer soll berücksichtigt werden. In Schwächephasen werden Käufe in Staatsanleihen vorgemerkt.

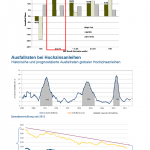

Das Segment der hochverzinslichen Anleihen halte ich derzeit für weiterhin sehr interessant. Gerade in Zeiten von niedrigem Wirtschaftswachstum entwickelt sich diese Anlageklasse gut. Die absolut hohe Verzinsung bietet einen guten Schutz im Umfeld möglicher steigender Zinsen. Denn der Zinsaufschlag kommt weitestgehend durch die Bonität zustande. Würde ein Zinsanstieg von 100 Basispunkten erfolgen, würde sich das Niveau bei den guten Bonitäten ca. verdoppeln. Bei den „high yields“ wäre der Anstieg lediglich ca. 1/4 des Ausgangsniveaus. Sicherlich sind die Spreads auch hier deutlich kleiner geworden. Allerdings wäre eine Ausweitung um 200 BP bei gleicher Ausfallrate immer noch mit keiner negativen Wertentwicklung auf Kalenderjahresbasis verbunden. (beispielhafte Szenario-Rechnung). Die Ausfallraten sind historisch gering und der Verschludungsgrad der Unternehmen auf einem sehr niedrigem Stand. Die Emissionstätigkeit stieg zwar in der Vergangenheit deutlich an, aber es sind noch keine Überhitzungstendenzen ersichtlich.

Anleihen der Schwellenländer in Fremdwährung haben sich 2013 nicht gut entwickelt. Auch das Jahr 2014 dürfte noch von hohen Schwankungen geprägt sein. Diese Länder werden vermutlich unter der Abnahme der weltweiten Liquidität besonders leiden. Allerdings sind bereits deutliche Kurskorrekturen von teilweise 10 % und mehr eingepreist. Unter antizyklischen Gesichtspunkten wird dieses Segment 2014 bei einer Stabilisierung interessant.

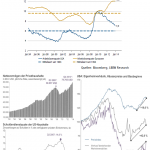

In der globalen Allokation bietet derzeit die USA das bestes volkswirtschaftliche Bild, mit der Möglichkeit dies in Wachstum und Produktivität umzusetzen. Die Konsumenten werden derzeit verstärkt über steigende Immobilienpreise und die rückläufige Arbeitslosenquote entlastet. Dies dürfte mittelfristig zu einer spürbaren Beschleunigung der Wirtschaft führen, die auch die meisten Analysten so auf dem Radar haben. Da sich die Reformen in Europa derzeit mit unterschiedlicher Geschwindigkeit entwickeln und die Wachstumsprognose, ausgenommen von Deutschland, auf tiefem Niveau befinden, sollte der USD im Jahr 2014 an Stärke hinzugewinnen können.

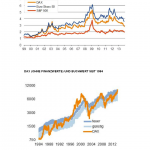

Der Bereich Aktien kann derzeit kein Teil des Kernportfolios werden. Hintergrund sind die fundamentalen Daten die den Aktienmarkt bereits Kurs- wie Bewertungstechnisch in keinem günstigen Licht mehr erscheinen lassen. Je nach Indikator sind neutrale bis leicht überbewertete Zustände festzustellen. Die Gründe pro Aktien in Puncto Dividende und Unterbewertung sowie Gewinnwachstum nehmen zunehmend ab. Die Hausse wird sich meines Erachtens wandeln. Aktuell von der Liquidität getrieben wird sich zukünftig der Fokus stärker auf die Unternehmensdaten richten. Dabei dürften schlechte News deutlich mehr negative Kursimplikationen auslösen, als das in der jüngsten Vergangenheit der Fall war. Deshalb soll hier mehr opportunistisch agiert und die Aktien mittels Satelliten abgedeckt werden. Denn klar festzuhalten bleibt, dass sich derzeit die Aktienbörsen in einem Aufwärtstrend befinden, den man nicht unterschätzen darf und deswegen wird dieser Teil trading technisch entsprechend abgebildet.

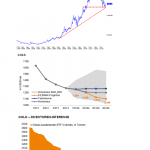

Im Bereich Rohstoffe stich derzeit Gold heraus. Die herben Kursrückgänge vom Hoch betrugen im Tief ca. 38 % und haben die Bestände an ETFs , die vorwiegend nur von Kapitalanleger gehalten werden, deutlich abschmelzen lassen. Der Optimismus ist gewichen und die Unsicherheit über die Konsensus Schätzungen gehen weit auseinander. Dies in Verbindung mit den niedrigen Terminkurvensätze bringt eine reelle Chance auf eine temporäre Erholung.

Die derzeitigen Risiken liegen in der Ungewissheit wie sich der Liquiditätsentzug durch die FED auf die Märkte auswirken wird. Ohne historische Beispiel kann jedoch vermutet werden das die Volatilitäten ansteigen dürften. Interessant wird auch die Entwicklung über die Zinskurve hinweg. Die Steilheit ist auf einem hohen Niveau und dürfte sich in den nächsten Jahren verflachen. Im ersten Schritt dürfte sich dies über das lange Ende vollziehen, da die Notenbank die kurzfristigen Zinsen gut aussteuern können und derzeit keine Anzeichen dafür vorliegen.

Quellen: JP Morgan, LBBW, DZ-Bank, Nordea, Capital Management, Bloomberg, eigene Recherchen

Comments are closed