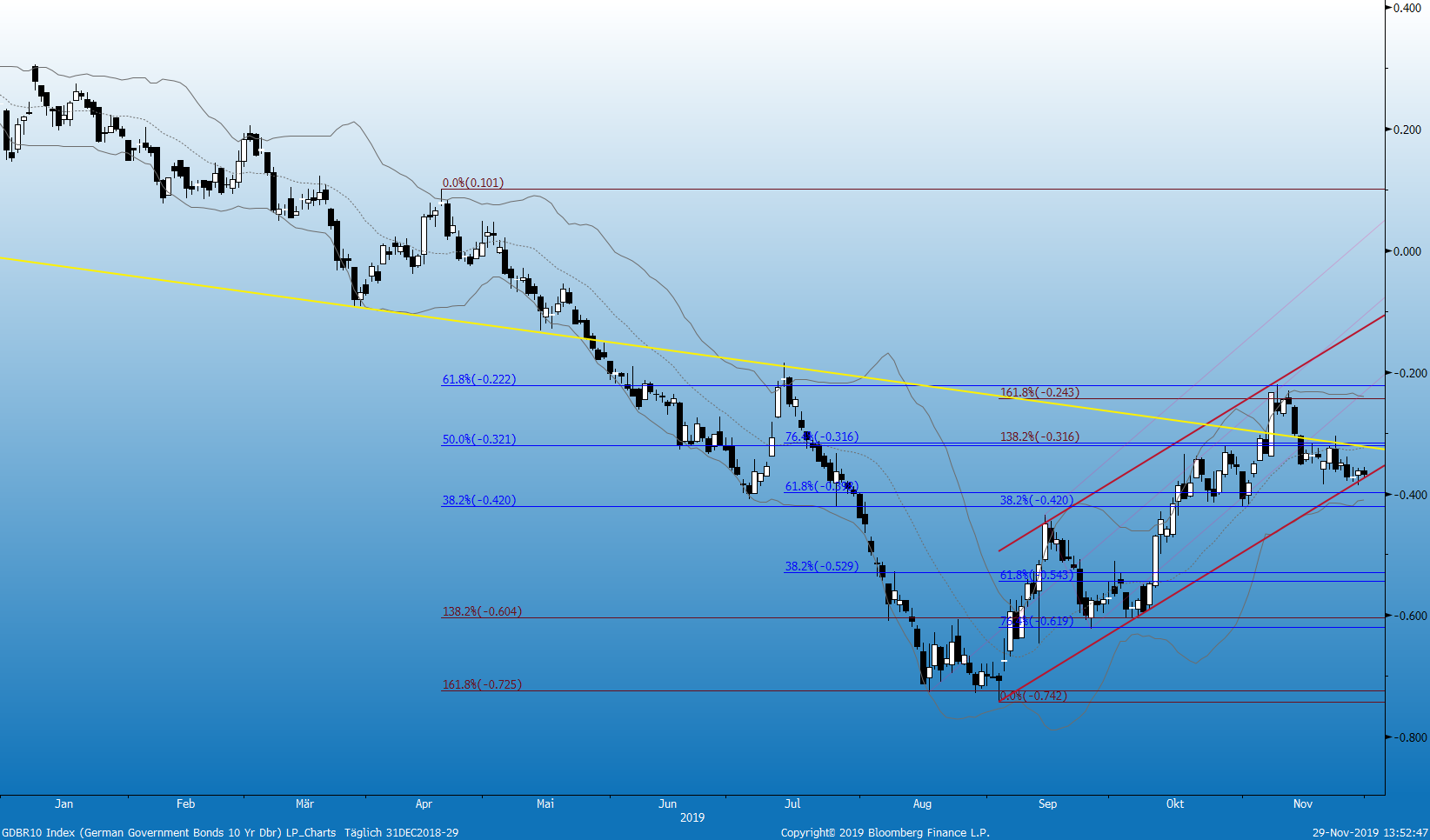

Im letzten Kommentar wurden die Signal Trigger gut heraus gearbeitet. Die Konsolidierung führte die Rendite an -42 BP heran. Die Unterstützung wurde verteidigt und daraufhin zogen die Zinsen über -0,32 % an. Die Maximal Korrektur des letzten Abschwungs seit April 2019 in Verbindung der 161 % Fibonacci Extension und dem oberen TK stoppte dann die Bewegung. Seit dem eine Korrektur auf hohem Niveau und ohne Dynamik. Das Auspreisen der extremen Zinssenkungs-Phantasie hat Ihre Spuren im Sentiment hinterlassen. Die FED hat eine Zinspause angekündigt und die Forwardsätze von den Extremwerten zurück geholt. Auch die Fund Flows beginnen sich zaghaft zu stabilisieren. Seit Jahresbeginn sind ca. 50 Mrd. USD in Renten geflossen und 100 Mrd. USD aus europäischen Aktien heraus. Der Markt sortiert sich derzeit neu und der Prozess sollte in einem Seitwärtsphase münden. Auch mit Blick aufs Jahresende, wenn die Bücher der Instis langsam zu gemacht werden, sollten sprunghafte Bewegungen eher ausgeschlossen werden. Kurzfristig rückt der Fokus auf den roten Trendkanal. Die Chancen stehen nicht schlecht, dass von hier ein nochmaliger Impuls nach oben ausgeht. Ein Überwinden der -22 BP jedoch eher unwahrscheinlich. Bricht die Unterstützung sollte dies keine allzu großen Auswirkungen haben. Der Horizontalsupport bei -42 BP ist deutlich höher zu gewichten. Erst wenn dieses Bollwerk bricht, könnte nochmals Dynamik aufkommen.

Widerstand ~ -32 BP | ~ -22 BP | ~ -9 BP

Unterstützung ~ -42 BP | ~ -53 BP | ~ -60 BP

Comments are closed